不動産投資で毎月入ってくる家賃収入。

生活費の足しにしても良し、趣味に使っても良し、将来のための貯金に回しても良し、次の不動産を買うための原資にしても良し──本当にさまざまな使い道があります。

しかし、「資産を増やしたい」という明確な目的があるなら、その使い方はしっかり考えるべきです。

銀行口座に寝かせておくのではなく、株式投資を活用するのです。

家賃収入を使わずに株式投資へ回すだけで、資産形成のスピードは一気に加速します。

不動産が生み出す安定的なキャッシュフローと、株式の複利効果。この2つを組み合わせることで、数年後には「家賃収入そのものが何倍にも増えている」という状態も期待できるほどです。

本記事では、

不動産×株式投資がなぜ最強なのか、どれほど資産が増えるのか、そして再現性のある運用ステップ

を、データをもとに解説します。

不動産×株式投資がなぜ最強なのか

不動産投資で得られる家賃収入は、ただ“入ってくるお金”ではありません。

正しく使えば、資産形成のスピードを一段も二段も引き上げる「燃料」になります。

その燃料を最大限に活かす方法が、家賃収入を株式投資に回すハイブリッド戦略です。

ここでは、不動産×株式投資がなぜ最強なのかを、仕組みと再現性の観点から解説します。

不動産は「安定的なキャッシュフロー」を生む

不動産投資の最大の魅力は、毎月ほぼ一定額のキャッシュフローが入ることです。

景気の影響を受けにくく、入居さえ安定していれば収入は継続します。

- 家賃収入は自動的に入る

- ローン返済後はキャッシュフローがさらに増える

- 生活費とは切り離された“余剰資金”になりやすい

この「毎月の安定収入」が、株式投資の積立と非常に相性が良いポイントです。

株式投資は「複利」で資産が加速する

株式投資は、長期で見れば最も複利が効きやすい投資手法です。

特にインデックス投資は、時間を味方につけることで資産が雪だるま式に増えていきます。

- 毎月の積立が複利の効果を最大化

- 配当再投資でさらに加速

- 長期で見れば市場は右肩上がり

不動産のキャッシュフローをそのまま積立に回すことで、複利のスピードが一気に上がります。

キャッシュフローを“そのまま投資”することで再現性が高い

給与から積立する場合、どうしても生活費や心理的負担がつきまといます。

しかし、不動産のキャッシュフローは「もともと無かったお金」なので、投資に回しやすい。

- 生活費に手をつけないため継続しやすい

- 自動積立にすれば完全に仕組み化できる

- 誰でも再現しやすい

この“再現性の高さ”が、不動産×株式投資の強さを支えています。

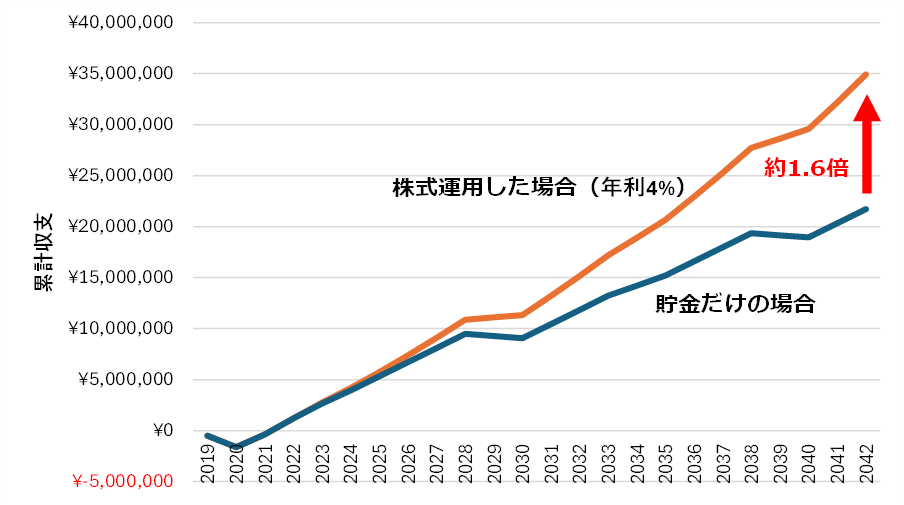

シミュレーション:家賃収入を株式に回すとどう増える?

家賃収入を株式投資に回すと、実際どれくらい資産が増えるのか。

頭では「複利が効く」と分かっていても、数字で見ないとイメージしづらいものです。

ここでは、実際に私が運用しているシノケンアパート2棟の事例をもとに、家賃収入を株式投資に回した場合と、貯金だけの場合の22年間の資産推移をシミュレーションしてみます。

■前提条件

- 月間キャッシュフロー:2棟合計で手取り17.4万円

- 投資方法:毎月のCFを年利4%で株式運用

- 運用期間:22年間(木造の減価償却終了時に売却を前提)

- 経費:

- 毎年6月に固定資産税:70万円(2棟合計)

- 火災保険更新:5年ごとに40万円(1棟ごと)

- 大規模修繕:10年ごとに120万円(1棟ごと)

物件の詳細については以下で紹介していますので、興味のある方はご覧ください。

この条件で、毎月のキャッシュフローから経費を差し引いた分を株式投資に回し、複利で運用した場合の資産推移をグラフ化しました。

■結果概要

- 株式運用した場合の最終資産額:約3,490万円

- 貯金のみの場合の最終資産額:約2,170万円

- 差額:+1,320万円(約1.6倍)

年利4%で22年間株式運用すると貯金のみの場合と比べて+1,320万円(約1.6倍)多い結果となりました。

この差は、複利の力と「使わずに投資する」習慣の積み重ねによるものです。

経費のインパクトを考慮しても、毎月のCFを投資に回すだけで資産形成のスピードは大きく変わることがわかります。

注意点:株式運用にも“確実”はない

家賃収入を株式投資に回す戦略は強力ですが、当然ながら「安定して増え続ける」保証はありません。

株式市場には、次のようなリスクが常に存在します。

インデックス投資でも下落する可能性がある

S&P500 や全世界株式のようなインデックスであっても、短期的には大きく下落することがあります。

長期的には右肩上がりの傾向があるとはいえ、途中の下落局面で含み損を抱える可能性は十分にあります。

配当狙いの個別株は“減配・株価下落”のリスクがある

高配当株は安定しているように見えても、

- 業績悪化による減配

- 金利上昇による株価下落

などが起こります。「配当があるから安心」というわけではありません。

ドル建て運用は為替の影響を受ける

米国株を中心に運用する場合、円高になると円換算の資産が目減りすることがあります。

株価が上がっていても、為替の影響で結果的に資産を減らすリスクもあります。

それでも不動産×株式投資の組み合わせが強い理由

これらのリスクを理解したうえで、

毎月の家賃収入を淡々と積み立て続ける

という仕組みを作ることで、長期的にはリスクを平準化しやすくなります。

- 下落局面では安く買える

- 上昇局面では資産が増える

- 為替も長期では平均化される

つまり、短期の値動きに振り回されず、時間を味方につける戦略になるわけです。

まとめ

今回は不動産投資で得た家賃収入を株式投資に回すことで、資産形成がどれほど加速するのかを解説しました。

① 不動産のキャッシュフローは“投資の燃料”になる

毎月の家賃収入は、生活費とは切り離された安定的な資金源。

これをそのまま株式投資に回すことで、複利のエンジンが回り始めます。

② 株式の複利効果が資産を雪だるま式に増やす

インデックス投資を中心に長期で運用すれば、時間とともに資産が加速的に増えていきます。

家賃収入を「そのまま投資する」仕組みが、複利の力を最大化します。

③ リスクを理解しつつ、淡々と続けることが最重要

株式は下落することもあり、為替や個別株のリスクも存在します。

それでも、毎月の積立を淡々と続けることで、長期的にはリスクが平準化され、資産形成の再現性が高まります。

最後に

不動産と株式は、どちらか一方ではなく「組み合わせる」ことで真価を発揮します。

家賃収入を“そのまま投資”に回すだけで、資産形成の軌道は大きく変わります。

今日からできる一歩は、

「毎月の家賃収入を自動で投資に回す仕組みを作ること」

これだけです。

時間を味方につけて、着実に資産を積み上げていきましょう。

コメント