不動産投資において、キャッシュフローやインカムゲインが堅調に伸びていたとしても、最終的に重要なのは「売却時点でどれだけ利益を得られたか?」という出口戦略です。今回は、私自身が所有するシノケンアパート2棟を例に、もし今売却したらどれだけのリターンが見込めるのか?そして今後の展望はどうなるのか?について、実際の数字をもとに解説していきます。

不動産投資のトータルリターンとは?

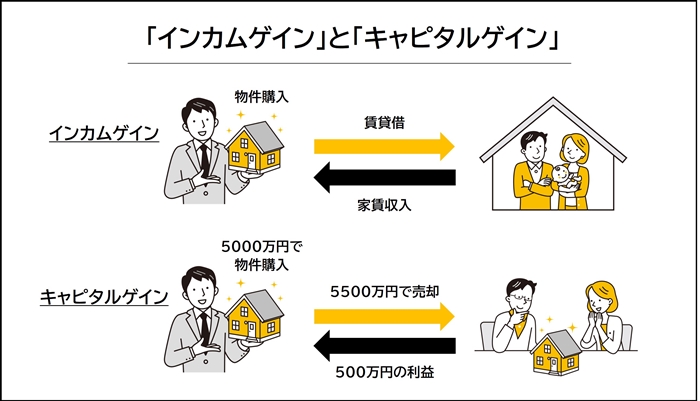

不動産投資における「トータルリターン」とは、物件の保有期間中に得られたインカムゲイン(家賃収入)と、売却時に得られるキャピタルゲイン(資産価値の上昇による利益)を合算した、最終的な実現ベースの収益を指します。

「シェアハウス」「民泊」「リノベーション」…不動産事業で人気の新規事業とは? | トレーラーハウスマガジン

トータルリターンの計算

それでは、私が所有するシノケンアパート2棟について、現在のトータルリターン予測と将来的な見通しを、独自の視点から試算してみたいと思います。なお、トータルリターンの構成要素であるインカムゲインおよびキャピタルゲインの基本的な算出方法については、別記事で詳しく解説していますので、ここでは省略します。

現在のトータルリターン予測

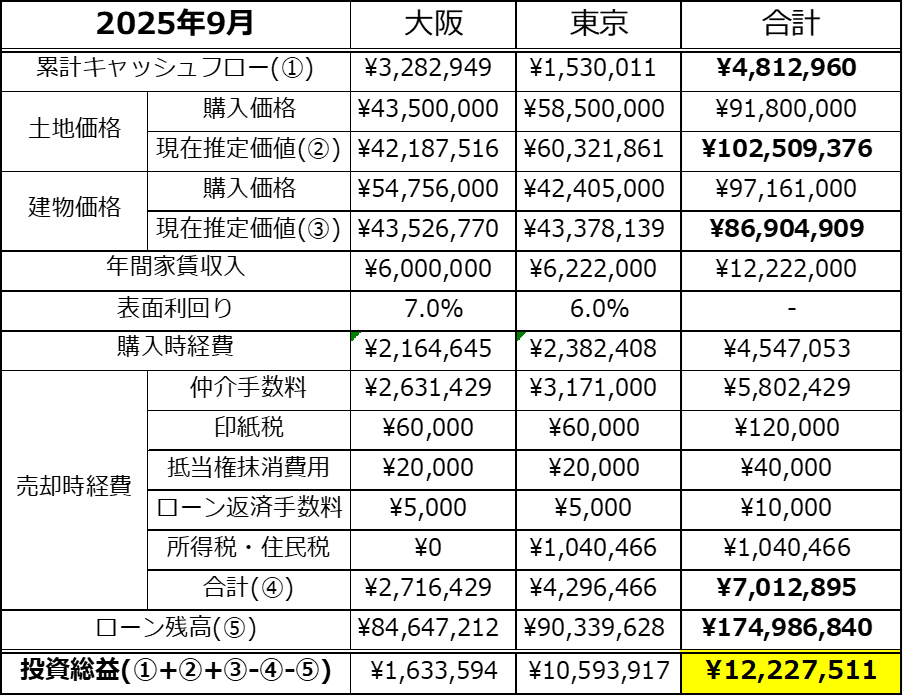

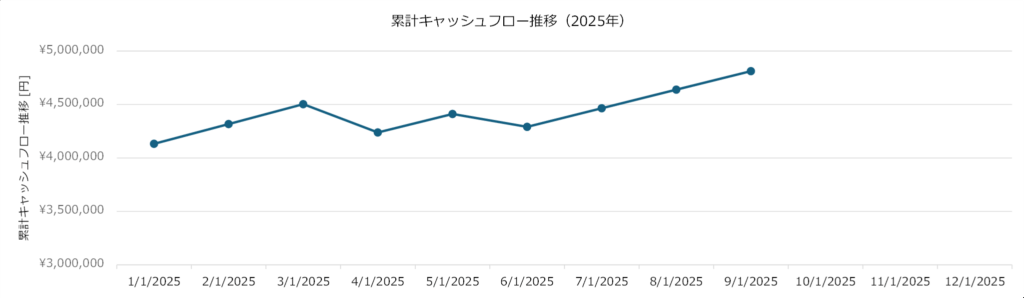

2025年9月現在、私が所有するシノケンアパート2棟を売却した場合のトータルリターンは、約1,220万円のプラスになると予測しました。キャピタルゲインは周辺相場を参考にした概算であり、実際の売却価格とは異なる可能性がありますが、現時点ではこのような予測としました。

トータルリターン = 累計キャッシュフロー + 土地価格 + 建物価格 − 売却時経費 − ローン残高

以下で詳細を解説していきます。

インカムゲインの算出

一般的に、インカムゲインとは家賃収入から運用中の諸経費および税金を差し引いた金額を指します。しかし、私の場合は銀行からの借入による元利返済が毎月発生しているため、インカムゲインからその返済分を除いた、最終的な手残りであるキャッシュフローの総計をベースとしています。さらに、そこから購入時にかかった諸経費を差し引いた金額を、本記事における「インカムゲイン」として定義しています。

累計キャッシュフロー = 家賃総収入 − (運用中の諸経費 + 税金 + ローン元利返済) − 購入時の諸経費

キャピタルゲインの算出

キャピタルゲインを算出するにあたり、土地価格・建物価格・売却時の諸経費について、どのように見積もったかをご説明します。

土地価格の算出

土地価格については、購入当時と現在の公示地価の変化率を参考にし、それを当時の土地価格に掛け合わせることで、現在の想定価格を算出しました。

現在の土地価格 = 当時の土地価格 × (現在の公示地価 ÷ 購入当時の公示地価)

ここで注意したいのが “当時の土地価格” の捉え方で、購入価格=土地価格ではないんです。シノケンの営業さんいわく、土地の仕入れには諸経費がかかるため、実際の土地価格に約10%を上乗せした金額が購入価格になるとのこと。でも実際はこの10%にはシノケンの利益も含まれていると思っています。これより当時の土地価格は次のように計算しています。

当時の土地価格 = 購入価格 ÷ 1.10

例えば大阪物件での土地計算をこの方法で行うと、

・当時の土地価格 = 4,350万 ÷ 1.10 = 3,915万

・現在の公示地価 ÷ 購入当時の公示地価 = 1.078倍

のため、大阪物件の現在の土地価格 = 3,915万 × 1.078 = 約4,219万円 となります。

建物価格の算出

建物価格については、まず表面利回りを定義し、家賃年間収入から逆算して算出しました。ただしこの計算では土地価格と建物価格を合わせた額が算出されるため、あとから土地価格を引き算する必要があります。

建物価格 = (家賃年間収入 ÷ 表面利回り) − 土地価格

表面利回りの定義についてですが、今回は以下の不動産投資サイトでシノケンアパートに絞り込み、場所・築年数・駅距離などが近い物件の利回りを参考にしました。条件が完全一致する物件はありませんでしたが、だいたい大阪は6〜7%、東京は5〜6%で売り出されているようです。そこで、物件価格をやや控えめに見積もるため、大阪は7%、東京は6%の表面利回りを採用しました。

売却時の諸経費

売却時の諸経費は以下を考慮しました。

- 仲介手数料

- 抵当権抹消費用

- ローン返済手数料

- 印紙税

- 売却時の譲渡所得税

また、売却時の譲渡所得税は以下のように算出されます。

売却税 = {売却価格 - (購入価格 - 建物減価償却費) - 売却時の諸経費} × 税率

売却税については別記事でも解説していますので、よければそちらもご覧ください。

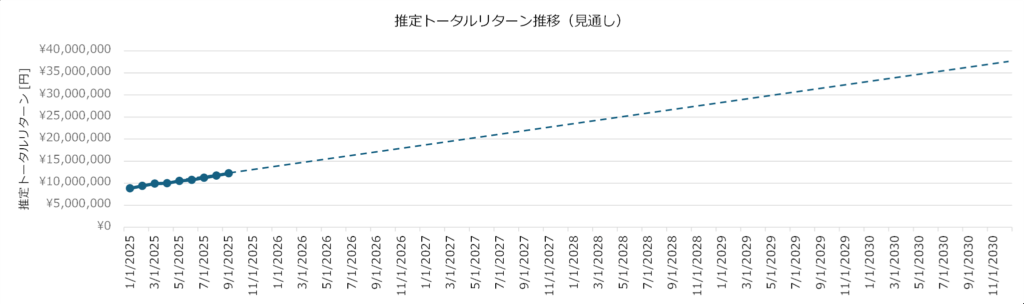

トータルリターンの将来の見通し

以下が将来的なトータルリターンの見通しです。

キャピタルゲインは予測が難しく、正直“タラレバ”の要素も多いです。ただ、現時点での試算では、4年後の2029年9月には約3,000万円のプラスになる見込みです。前提は以下としています。

①地価が現在の水準を維持

②物件価値が現在から大きく変動しない(今後5年)

③キャッシュフローが大きく変動しない

②と③については「ちょっと楽観的すぎるのでは?」という声があると思います。③については、サブリースによる家賃減額リスクや金利上昇など、現実的な不安要素があります。ただ、昨今のインフレの影響を踏まえると、物件価値が減価償却以上に上がったり、家賃相場の上昇によってベース家賃を見直せる余地もあると見ています。

また①の地価についても、購入時から過去5年にわたり堅調に上昇していることを踏まえると、今後も上昇する可能性は十分にあると思っています。

まとめ

今回は、私自身が所有するシノケンアパート2棟を例に、今売却した場合のリターンの予測と、今後のリターン見通しについて、実際の数字をもとに解説しました。

不動産投資におけるトータルリターン

- インカムゲイン(家賃収入)とキャピタルゲイン(売却益)を合算した最終的な実現ベースの収益。

インカムゲインの算出

- 家賃収入から経費・税金・ローン返済を除いたキャッシュフローの総計

- さらに購入時の諸経費を差し引いた金額を「インカムゲイン」と定義

キャピタルゲインの算出

- 土地価格:公示地価の変化率をもとに試算

- 建物価格:表面利回りから土地と建物の合算価格を逆算し、土地価格を差し引いて算出

- 売却時経費:仲介手数料、譲渡所得税などを考慮

表面利回りの設定

- 大阪:7%、東京:6%(厳しめ想定で相場よりやや高めに見積もり)

- 条件の近い物件を不動産サイトで調査し、相場感を把握

将来的な見通し(5年後)

- 約3,000万円のプラスになる可能性もあると試算

- ただし、サブリースによる家賃減額リスクや金利上昇などの懸念もあり

- 一方で、インフレによる物件価格や家賃相場の上昇も期待材料

コメント